- Culture

- Société

- Économie du Japon

- Pourquoi et comment le Japon est endetté ?

💰 Pourquoi et comment le Japon est endetté ?

Le Japon en tant que pays n’est pas endetté. Il est même l’une des nations les plus créancières du monde (avec la Chine et l’Allemagne). Néanmoins, le gouvernement japonais a constamment emprunté beaucoup d’argent à sa propre population, qu’il dépense en son nom afin de maintenir la demande globale à un niveau suffisamment élevé pour éviter le chômage et la déflation monétaire.

La curiosité du Japon est que ses habitants ne génèrent pas suffisamment de demande de leur propre chef et ont donc besoin que leur gouvernement le fasse à leur place (ils épargnent trop et ont donc besoin que leur gouvernement leur « emprunte » de l’argent en leur nom et dépense les recettes en leur nom). En réalité, le Japon emprunte au Japon (et le Japon prête au Japon). Il n’en résulte aucune dette nette au niveau de l’économie globale.

En même temps, une longue histoire d’excédents de la balance des paiements signifie que le Japon en tant que pays détient beaucoup d’actifs à l’étranger et que d’autres pays lui doivent beaucoup d’argent, ce qui en fait une nation créancière nette très importante. Par conséquent, le Japon se trouve dans la position étrange d’être l’un des plus grands créanciers du monde en tant que pays, alors que sa dette publique en pourcentage du PIB est l’une des plus élevées du monde (si ce n’est la plus élevée).

Pourquoi la dette publique japonaise est aussi importante ?

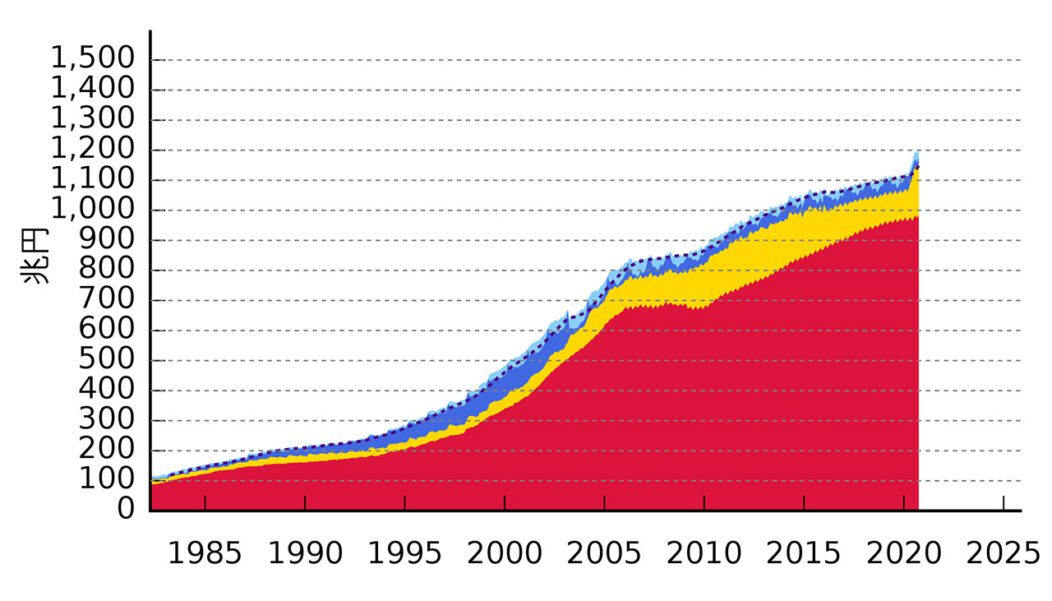

À la date de septembre 2022, la dette publique japonaise est estimée à environ 9,2 trillions de dollars américains (1,28 quadrillion de yens), soit 266 % du PIB, et est la plus élevée de tous les pays développés. La Banque du Japon détient 43,3 % de cette dette. Le graphique ci-dessus illustre bien la nature de la dette : en bleu foncé sont représentés les emprunts, en bleu clair les emprunts temporaires, et surtout en rouge violet sont représentés les emprunts domestiques.

En 1991, la débâcle de la bulle spéculative au Japon a entraîné une longue période de stagnation économique, décrite comme la « décennie perdue ». Le PIB a chuté de manière significative en valeur réelle tout au long des années 1990. Pour y remédier, la Banque du Japon a entrepris, au début des années 2000, d’encourager la croissance économique par une politique non traditionnelle d’assouplissement quantitatif. La dette publique japonaise dépassait en 2013 un quadrillion de yens (10,46 trillions de dollars américains), soit environ deux fois le produit intérieur brut annuel du pays à l’époque, et déjà le plus grand ratio d’endettement de toutes les nations.

Elle a continué à augmenter en raison de plusieurs difficultés : la grande récession de 2008, le tremblement de terre et le tsunami de Tōhoku, la catastrophe nucléaire de Fukushima en 2011 et la pandémie de COVID-19 entre janvier 2020 et octobre 2021.

Dans le courant du mois d’août 2011, l’agence de notation Moody’s a abaissé d’un cran la note de la dette souveraine à long terme du Japon, la faisant passer de Aa2 à Aa3. Cette décision s’explique par l’ampleur du déficit et du niveau d’endettement du pays. Les déficits budgétaires et la dette publique importants depuis la récession mondiale de 2008-2009 et le tremblement de terre et le tsunami de Tohoku en mars 2011 ont contribué à la dégradation de la note.

L’éditorial de l’Annuaire de l’Organisation de coopération et de développement économiques (OCDE) a déclaré en 2012 que la « dette du Japon a dépassé 200 % du PIB, en partie en raison du tragique tremblement de terre et des efforts de reconstruction qui y sont liés ». L’ancien Premier ministre Naoto Kan a qualifié la situation d' »urgente » en raison du gonflement de la dette.

Tentative de résolution

Dans le but de combler l’écart budgétaire japonais et la dette nationale croissante, la Diète nationale japonaise, à l’instigation du Premier ministre Yoshihiko Noda du Parti démocratique du Japon (DPJ), a adopté en juin 2012 un projet de loi visant à doubler la taxe nationale sur la consommation pour la porter à 10 %. Cela a fait passer la taxe à 8 % en avril 2014. La majoration de la taxe de 10 % initialement prévue, qui devait être mise en œuvre en octobre 2015, a été reportée au moins jusqu’en octobre 2019.

La dernière augmentation à 10 % a été mise en œuvre le 1er octobre 2019. Ce relèvement avait pour objectif de stopper la croissance de la dette publique en 2015, même si la réduction de la dette nécessitait d’autres mesures. Par la suite, le DPJ a perdu le contrôle de la Diète fin 2012, et le successeur de Noda, Shinzo Abe, du Parti libéral démocrate, a mis en œuvre le programme « Abenomics ».

Cet ensemble de politiques prévoyait 10 300 milliards de yens supplémentaires de dépenses de relance économique afin d’équilibrer l’impact négatif de l’augmentation de la taxe sur la consommation sur la croissance économique.

Le programme Abenomics a conduit à une rapide revalorisation du marché boursier japonais au début de 2013 sans avoir d’impact significatif sur les rendements des obligations d’État japonaises. On observe toutefois une légère hausse des taux à terme à 10 ans. Quelque 70% des obligations d’État japonaises sont achetées par la Banque du Japon, et une grande partie du reste est achetée par des banques et des fonds fiduciaires japonais. Cela permet en grande partie d’isoler les prix et les rendements de ces obligations des effets du marché obligataire mondial et de réduire leur sensibilité aux changements de notation de crédit.

Jusqu'à quel point peut-on aller ?

En raison de la montagne croissante de dettes, même avec des taux d’intérêt très bas, le montant que le gouvernement japonais consacre aux remboursements constitue sa deuxième ligne budgétaire.

La seule façon d’éviter d’aggraver la situation est de réduire les déficits budgétaires en augmentant les impôts ou en réduisant les dépenses publiques, mais cela risque de freiner la croissance de l’économie japonaise, déjà touchée par la récession.

Une solution radicale consisterait à annuler la dette détenue par la Banque du Japon, ce qui serait un « tour de passe-passe comptable » sans conséquence sur l’économie réelle, a déclaré Frédéric Burguiere, économiste spécialiste de l’Asie.

Le projet du Premier ministre japonais Fumio Kishida de réformer l’économie japonaise par une « nouvelle forme de capitalisme » est un autre essai de revitalisation. Cependant, la pression des autres pays a atténué sa politique de redistribution et la réaction des investisseurs a mis en veilleuse le débat sur l’impôt sur les plus-values.

Le succès écrasant de la Chambre haute semble avoir donné au Premier ministre le capital politique nécessaire pour que les « trois années dorées » (2023, 2024, 2025) relancent l’économie japonaise. Mais tout cela ne sera qu’une illusion sans une discussion sérieuse sur le caractère abordable de la dette et un objectif résolu de santé fiscale.